AntecedentesEditar

Desde agosto de 1982 hasta su máximo en agosto de 1987, el Promedio Industrial Dow Jones (DJIA) pasó de 776 a 2.722, incluyendo una subida del 44% en lo que va de año hasta agosto de 1987. La subida de los índices bursátiles de los diecinueve mayores mercados del mundo fue del 296% de media durante este periodo. El número medio de acciones negociadas en la Bolsa de Nueva York pasó de 65 millones de acciones a 181 millones de acciones.

A finales de 1985 y principios de 1986, la economía de Estados Unidos pasó de una rápida recuperación de la recesión de principios de la década de 1980 a una expansión más lenta, lo que dio lugar a un breve periodo de «aterrizaje suave», ya que la economía se ralentizó y la inflación cayó.

En la mañana del miércoles 14 de octubre de 1987, el Comité de Medios y Arbitrios de la Cámara de Representantes de Estados Unidos presentó un proyecto de ley fiscal que reduciría los beneficios fiscales asociados a la financiación de fusiones y compras apalancadas. Además, las cifras inesperadamente elevadas del déficit comercial anunciadas por el Departamento de Comercio de Estados Unidos tuvieron un impacto negativo en el valor del dólar estadounidense, al tiempo que hicieron subir los tipos de interés y también presionaron a la baja las cotizaciones bursátiles.

Sin embargo, algunas fuentes pusieron en duda que estas noticias provocaran el desplome. El economista Robert J. Shiller, galardonado con el premio Nobel, encuestó a 889 inversores (605 particulares y 284 institucionales) inmediatamente después del desplome sobre varios aspectos de su experiencia en ese momento. Sólo tres inversores institucionales y ningún inversor individual afirmaron creer que las noticias sobre la legislación fiscal propuesta fueran el desencadenante del desplome. Según Shiller, las respuestas más comunes estaban relacionadas con la mentalidad general de los inversores de la época: una «sensación visceral» de un desplome inminente, tal vez provocado por un «endeudamiento excesivo».

El miércoles 14 de octubre de 1987, el DJIA cayó 95,46 puntos (un 3,81%) hasta los 2.412,70, y al día siguiente cayó otros 58 puntos (un 2,4%), más de un 12% desde el máximo histórico del 25 de agosto. El viernes 16 de octubre, el DJIA cayó 108,35 puntos (4,6%) y cerró en 2.246,74 con un volumen récord. Aunque los mercados estaban cerrados por el fin de semana, seguía existiendo una importante presión vendedora. Los modelos informáticos de las aseguradoras de carteras siguieron dictando ventas muy importantes. Además, algunos grandes grupos de fondos de inversión disponían de procedimientos que permitían a los clientes reembolsar fácilmente sus acciones durante el fin de semana a los mismos precios que existían al cierre del mercado el viernes. El importe de estas solicitudes de reembolso fue muy superior a las reservas de efectivo de las empresas, lo que les obligó a realizar grandes ventas de acciones en cuanto se abrió el mercado el lunes siguiente. Finalmente, algunos operadores se anticiparon a estas presiones y trataron de adelantarse al mercado vendiendo temprano y de forma agresiva el lunes, antes de la esperada caída de los precios.

El crashEdit

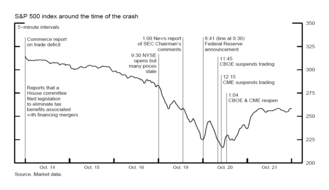

Antes de que la Bolsa de Nueva York (NYSE) abriera el lunes negro, el 19 de octubre de 1987, había una presión acumulada para vender acciones. Cuando se abrió el mercado, se produjo inmediatamente un gran desequilibrio entre el volumen de órdenes de venta y el de órdenes de compra, lo que supuso una considerable presión a la baja sobre los precios de las acciones. La normativa de la época permitía a los creadores de mercado designados (también conocidos como «especialistas») retrasar o suspender la negociación de una acción si el desequilibrio de órdenes superaba la capacidad de ese especialista para cumplir con las órdenes de manera ordenada. El desequilibrio de órdenes del día 19 fue tan grande que 95 valores del índice S&P 500 (S&P) abrieron con retraso, al igual que 11 de los 30 valores del DJIA. Sin embargo, es importante destacar que el mercado de futuros abrió a tiempo en todos los casos, con fuertes ventas.

El lunes negro, el DJIA cayó 508 puntos (22,6%), acompañado de caídas en las bolsas de futuros y en los mercados de opciones. Esta fue la mayor caída porcentual en un día en la historia del DJIA. Las importantes ventas crearon fuertes caídas de precios a lo largo del día, especialmente durante los últimos 90 minutos de negociación. El índice S&P 500 cayó un 20,4%, pasando de 282,7 a 225,06. El NASDAQ Composite perdió sólo un 11,3%, no por la contención de los vendedores, sino porque el sistema de mercado del NASDAQ falló. Al estar inundado de órdenes de venta, muchos valores de la Bolsa de Nueva York sufrieron paradas y retrasos en la negociación. De los 2.257 valores que cotizan en la Bolsa de Nueva York, se produjeron 195 retrasos y paradas en la negociación durante el día. Al mercado NASDAQ le fue mucho peor. Debido a su dependencia de un sistema de «creación de mercado» que permitía a los creadores de mercado retirarse de la negociación, la liquidez de los valores del NASDAQ se agotó. La negociación de muchos valores se encontró con una situación patológica en la que el precio de compra de un valor superaba el precio de venta. Estas condiciones de «bloqueo» redujeron gravemente la negociación. La negociación de las acciones de Microsoft en el NASDAQ duró un total de 54 minutos. El volumen total de operaciones fue tan grande que los sistemas informáticos y de comunicaciones existentes en ese momento se vieron desbordados, dejando las órdenes sin atender durante una hora o más. Las grandes transferencias de fondos se retrasaron durante horas y los sistemas Fedwire y NYSE SuperDot se cerraron durante largos periodos de tiempo, lo que agravó la confusión de los operadores.

Mercados desvinculados y arbitraje de índicesEditar

En circunstancias normales, el mercado de valores y los de sus principales derivados -futuros y opciones- son funcionalmente un único mercado, dado que el precio de cualquier acción concreta está estrechamente relacionado con los precios de su contrapartida tanto en el mercado de futuros como en el de opciones. Los precios de los mercados de derivados suelen estar estrechamente relacionados con los de la acción subyacente, aunque difieren un poco (ya que, por ejemplo, los precios de los futuros suelen ser más altos que los de su acción concreta al contado). Durante la crisis, este vínculo se rompió.

Cuando el mercado de futuros abría mientras el mercado de valores estaba cerrado, se creaba un desequilibrio en la fijación de precios: el precio de cotización de los valores que abrían tarde no tenía posibilidad de cambiar respecto a su precio de cierre del día anterior. Así, los precios de cotización estaban «anquilosados» y no reflejaban las condiciones económicas actuales; por lo general, cotizaban más alto de lo que debían (y drásticamente más alto que sus respectivos futuros, que suelen ser más altos que las acciones).

La disociación de estos mercados significaba que los precios de los futuros habían perdido temporalmente su validez como vehículo para descubrir los precios; ya no se podía confiar en ellos para informar a los operadores de la dirección o el grado de las expectativas del mercado de valores. Esto tuvo efectos perniciosos: aumentó la atmósfera de incertidumbre y confusión en un momento en el que la confianza de los inversores era muy necesaria; disuadió a los inversores de «apoyarse contra el viento» y comprar acciones, ya que el descuento en el mercado de futuros implicaba lógicamente que los inversores podían esperar y comprar acciones a un precio aún más bajo; y animó a los inversores de seguros de cartera a vender en el mercado de valores, ejerciendo una mayor presión a la baja sobre los precios de las acciones.

La brecha entre los futuros y las acciones fue rápidamente advertida por los operadores de arbitraje de índices, que trataron de beneficiarse mediante órdenes de venta a mercado. El arbitraje de índices, una forma de negociación programada, aumentó la confusión y la presión a la baja sobre los precios:

…reflejando los vínculos naturales entre los mercados, la presión de venta se trasladó al mercado de valores, tanto a través del arbitraje de índices como de la venta directa de acciones de seguros de cartera. Las grandes cantidades de ventas, y la demanda de liquidez asociada a ellas, no pueden contenerse en un solo segmento del mercado. Se desborda necesariamente hacia los demás segmentos del mercado, que están naturalmente vinculados. Sin embargo, existen límites naturales a la liquidez entre mercados que se pusieron de manifiesto el 19 y el 20 de octubre.

Aunque el arbitraje entre los futuros sobre índices y las acciones ejerció una presión a la baja sobre los precios, no explica por qué se inició la oleada de órdenes de venta que provocó una fuerte caída de los precios. Además, los mercados «se comportaron de forma más caótica» durante los momentos en los que se rompieron los vínculos que la negociación del programa de arbitraje de índices crea entre estos mercados.

El seguro de cartera cubreEditar

El seguro de cartera es una técnica de cobertura que intenta gestionar el riesgo y limitar las pérdidas comprando y vendiendo instrumentos financieros (por ejemplo, acciones o futuros) como reacción a los cambios en el precio del mercado en lugar de los cambios en los fundamentos del mercado. En concreto, compran cuando el mercado sube y venden cuando baja, sin tener en cuenta ninguna información fundamental sobre por qué sube o baja el mercado. Por lo tanto, es un ejemplo de «comercio sin información» que tiene el potencial de crear un bucle de retroalimentación desestabilizador del mercado.

Esta estrategia se convirtió en una fuente de presión a la baja cuando las aseguradoras de carteras cuyos modelos informáticos observaron que las acciones abrieron a la baja y continuaron con su precio empinado. Los modelos recomendaron aún más ventas. El potencial de los bucles de retroalimentación generados por ordenador que crearon estas coberturas se ha debatido como un factor que agravó la gravedad del desplome, pero no como un desencadenante inicial. El economista Hayne Leland argumenta en contra de esta interpretación, sugiriendo que el impacto de la cobertura de la cartera en los precios de las acciones fue probablemente relativamente pequeño. Del mismo modo, el informe de la Bolsa Mercantil de Chicago concluyó que la influencia de «otros inversores -fondos de inversión, corredores de bolsa y accionistas individuales- fue así de tres a cinco veces mayor que la de los aseguradores de cartera» durante el crash. Numerosos estudios econométricos han analizado las pruebas para determinar si los seguros de cartera agravaron el crac, pero los resultados han sido poco claros. Los mercados de todo el mundo que no contaban con seguros de cartera experimentaron tanta agitación y pérdidas como el mercado estadounidense. Más aún, el análisis de mercados cruzados de Richard Roll, por ejemplo, encontró que los mercados con una mayor prevalencia de la negociación informatizada (incluido el seguro de cartera) en realidad experimentaron pérdidas relativamente menos graves (en términos porcentuales) que los que no la tenían.

Comercio de ruidoEditar

La crisis afectó a los mercados de todo el mundo; sin embargo, no se ha demostrado que ningún acontecimiento noticioso internacional o cambio en los fundamentos del mercado haya tenido un fuerte efecto en el comportamiento de los inversores. En cambio, la causalidad contemporánea y el comportamiento de retroalimentación entre los mercados aumentaron drásticamente durante este período. En un entorno de mayor volatilidad, confusión e incertidumbre, los inversores, no sólo en EE.UU. sino en todo el mundo, dedujeron información de los cambios en los precios de las acciones y de la comunicación con otros inversores en un contagio de miedo que se reforzaba a sí mismo. Esta pauta de basar las decisiones de negociación en gran medida en la psicología del mercado suele denominarse una forma de «negociación de ruido», que se produce cuando los inversores mal informados » en el ruido como si fuera una noticia». Si el ruido se interpreta erróneamente como una mala noticia, las reacciones de los operadores con aversión al riesgo y los arbitrajistas sesgarán el mercado, impidiéndole establecer precios que reflejen con exactitud el estado fundamental de los valores subyacentes. Por ejemplo, el 19 de octubre, los rumores de que la Bolsa de Nueva York iba a cerrar crearon más confusión e impulsaron los precios aún más a la baja, mientras que los rumores del día siguiente de que dos cámaras de compensación de la Bolsa Mercantil de Chicago eran insolventes disuadieron a algunos inversores de negociar en ese mercado.

Algunos analistas han citado un bucle de retroalimentación de la volatilidad inducida por el ruido como la principal razón de la gran profundidad del desplome. Sin embargo, no explica lo que desencadenó inicialmente la ruptura del mercado. Además, Lawrence A. Cunningham ha sugerido que, aunque la teoría del ruido está «respaldada por pruebas empíricas sustanciales y una base intelectual bien desarrollada», sólo contribuye parcialmente a explicar acontecimientos como el crac de octubre de 1987. Los operadores informados, que no se dejan influir por factores psicológicos o emocionales, tienen margen para realizar operaciones que saben que son menos arriesgadas.

Los ajustes de márgenes y la liquidezEditar

Frederic Mishkin sugirió que el mayor peligro económico no eran los acontecimientos del día del crac en sí, sino la posibilidad de que se produjera un «colapso generalizado de las empresas de valores» si una crisis de liquidez prolongada en el sector de los valores comenzaba a amenazar la solvencia y la viabilidad de las casas de bolsa y los especialistas. Esta posibilidad se vislumbró por primera vez al día siguiente del crack. Al menos inicialmente, existía un riesgo muy real de que estas instituciones pudieran quebrar. Si eso ocurriera, los efectos indirectos podrían extenderse por todo el sistema financiero, con consecuencias negativas para la economía real en su conjunto.

El origen de estos problemas de liquidez fue un aumento generalizado de las peticiones de margen; tras el desplome del mercado, éstas fueron unas 10 veces su tamaño medio y tres veces mayores que la mayor petición de variación de la mañana anterior. Varias empresas no tenían suficiente efectivo en las cuentas de los clientes (es decir, estaban «infrasegregadas»). Las empresas que sacaron fondos de su propio capital para cubrir el déficit a veces se descapitalizaron; 11 empresas recibieron peticiones de margen de un solo cliente que superaban el capital neto ajustado de esa empresa, a veces hasta en dos veces. Los inversores necesitaban reembolsar las peticiones de márgenes realizadas al final del día 19 antes de la apertura del mercado el día 20. Las empresas miembros de la Cámara de Compensación pidieron a las instituciones de crédito que les ampliaran el crédito para cubrir estos gastos repentinos e inesperados, pero las casas de bolsa que solicitaban crédito adicional empezaron a superar su límite de crédito. Los bancos también estaban preocupados por aumentar su participación y exposición a un mercado caótico. El tamaño y la urgencia de las demandas de crédito presentadas a los bancos no tenían precedentes. En general, el riesgo de contraparte aumentó a medida que la solvencia de las contrapartes y el valor de las garantías depositadas se volvían muy inciertos.

La caída del Lunes Negro fue, y sigue siendo actualmente, la mayor caída de la lista de mayores cambios diarios del Promedio Industrial Dow Jones. (A veces se cita erróneamente el sábado 12 de diciembre de 1914 como la mayor caída porcentual de un día del DJIA. En realidad, el ostensible descenso del 24,39% fue creado retroactivamente por una redefinición del DJIA en 1916.)

Respuesta de la Reserva FederalEditar

La Reserva Federal actuó como prestamista de última instancia para contrarrestar la crisis. La Fed utilizó la gestión de la crisis a través de pronunciamientos públicos, suministró liquidez a través de operaciones de mercado abierto, persuadiendo a los bancos para que prestaran a las empresas de valores, e interviniendo directamente.

En la mañana del 20 de octubre, el presidente de la Fed, Alan Greenspan, hizo una breve declaración: «La Reserva Federal, en consonancia con sus responsabilidades como banco central de la nación, afirmó hoy su disposición a servir como fuente de liquidez para apoyar el sistema económico y financiero». Fuentes de la Fed sugirieron que la brevedad fue deliberada, para evitar malas interpretaciones. Este anuncio «extraordinario» probablemente tuvo un efecto tranquilizador en los mercados que se enfrentaban a una demanda de liquidez también sin precedentes y a la posibilidad inmediata de una crisis de liquidez.

La Fed actuó entonces para proporcionar liquidez al mercado y evitar que la crisis se expandiera a otros mercados. Inmediatamente comenzó a inyectar sus reservas en el sistema financiero mediante compras en el mercado abierto. Esto hizo bajar rápidamente el tipo de interés de los fondos federales en un 0,5%. La Fed continuó con sus compras expansivas de valores en el mercado abierto durante semanas. Además, la Fed comenzó repetidamente estas intervenciones una hora antes de la hora prevista regularmente, notificando a los operadores el cambio de horario la noche anterior. Todo esto se hizo de manera muy notoria y pública, similar al anuncio inicial de Greenspan, para restablecer la confianza del mercado en que la liquidez estaba por llegar. Aunque las tenencias de la Reserva Federal aumentaron considerablemente con el tiempo, la velocidad de expansión no fue excesiva. Además, la Reserva Federal se deshizo más tarde de estas tenencias para que sus objetivos de política a largo plazo no se vieran afectados negativamente.

La Reserva Federal satisfizo con éxito las demandas de crédito sin precedentes combinando una estrategia de persuasión moral que motivó a los bancos nerviosos a prestar a las empresas de valores junto con sus medidas para tranquilizar a esos bancos suministrándoles activamente liquidez. Como escribió el economista Ben Bernanke (que más tarde se convertiría en presidente de la Reserva Federal):

La acción clave de la Reserva Federal fue inducir a los bancos (mediante la persuasión y el suministro de liquidez) a conceder préstamos, en las condiciones habituales, a pesar de las condiciones caóticas y la posibilidad de una grave selección adversa de los prestatarios. En la expectativa, hacer estos préstamos debe haber sido una estrategia de pérdida de dinero desde el punto de vista de los bancos (y de la Fed); de lo contrario, la persuasión de la Fed no habría sido necesaria.

La estrategia de dos partes de la Fed fue completamente exitosa, ya que los préstamos a las empresas de valores por parte de los grandes bancos en Chicago y especialmente en Nueva York aumentaron sustancialmente, a menudo casi el doble.

Rebote

A pesar de los temores de que se repitiera la Gran Depresión, el mercado se recuperó inmediatamente después del desplome, ganando 102,27 puntos al día siguiente y 186,64 puntos el jueves 22 de octubre. El Dow tardó dos años en recuperarse por completo y, en septiembre de 1989, el mercado había recuperado todo el valor que había perdido en el desplome de 1987. El DJIA ganó un 0,6% durante el año natural 1987.