AchtergrondEdit

Van augustus 1982 tot de piek in augustus 1987, steeg de Dow Jones Industrial Average (DJIA) van 776 tot 2.722, inclusief een stijging van 44% year-to-date vanaf augustus 1987. De stijging van de beursindexen voor de negentien grootste markten in de wereld bedroeg in deze periode gemiddeld 296%. Het gemiddelde aantal op de New York Stock Exchange verhandelde aandelen steeg van 65 miljoen tot 181 miljoen.

Ten eind 1985 en begin 1986 veranderde de economie van de Verenigde Staten van een snel herstel na de recessie van begin jaren tachtig in een langzamere expansie, wat resulteerde in een korte “zachte landing”-periode toen de economie vertraagde en de inflatie daalde.

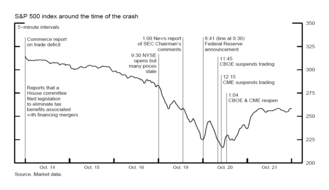

Op woensdagochtend 14 oktober 1987 diende het Amerikaanse House Committee on Ways and Means een belastingwet in die de belastingvoordelen in verband met de financiering van fusies en leveraged buy-outs zou verminderen. Ook onverwacht hoge cijfers over het handelstekort, bekendgemaakt door het Amerikaanse ministerie van Handel, hadden een negatief effect op de waarde van de Amerikaanse dollar, terwijl ze de rentetarieven omhoog dreven en ook een neerwaartse druk op de aandelenkoersen uitoefenden.

Bronnen betwijfelden echter of deze nieuwsgebeurtenissen tot de crash hebben geleid. De Nobelprijswinnende econoom Robert J. Shiller ondervroeg 889 beleggers (605 individuele beleggers en 284 institutionele beleggers) onmiddellijk na de crash over verschillende aspecten van hun ervaring op dat moment. Slechts drie institutionele beleggers en geen enkele individuele belegger gaven aan te geloven dat het nieuws over de voorgestelde belastingwetgeving een trigger was voor de crash. Volgens Shiller hadden de meest voorkomende antwoorden betrekking op een algemene mentaliteit van beleggers in die tijd: een “onderbuikgevoel” van een naderende crash, misschien veroorzaakt door “te veel schulden”.

Op woensdag 14 oktober 1987 daalde de DJIA met 95,46 punten (3,81%) tot 2.412,70, en daalde de volgende dag nog eens met 58 punten (2,4%), een daling van meer dan 12% ten opzichte van de all-time high van 25 augustus. Op vrijdag 16 oktober daalde de DJIA 108,35 punten (4,6%) om af te sluiten op 2.246,74 bij een recordvolume. Hoewel de markten gesloten waren voor het weekend, bestond er nog steeds een aanzienlijke verkoopdruk. De computermodellen van de portefeuilleverzekeraars bleven zeer grote verkopen voorschrijven. Bovendien beschikten sommige grote groepen van beleggingsfondsen over procedures die klanten in staat stelden hun aandelen tijdens het weekend gemakkelijk terug te kopen tegen dezelfde prijzen als bij het sluiten van de markt op vrijdag. Het bedrag van deze terugkoopaanvragen was veel groter dan de kasreserves van de ondernemingen, waardoor zij genoodzaakt waren grote aandelenverkopen te verrichten zodra de markt op de daaropvolgende maandag openging. Tenslotte anticipeerden sommige handelaren op deze druk en probeerden de markt voor te zijn door maandag vroeg en agressief te verkopen, vóór de verwachte prijsdaling.

De crashEdit

Voordat de New York Stock Exchange (NYSE) op Zwarte Maandag, 19 oktober 1987, openging, was er een inhaaldruk om aandelen te verkopen. Toen de markt openging, ontstond er onmiddellijk een groot onevenwicht tussen het volume van verkooporders en kooporders, hetgeen een aanzienlijke neerwaartse druk op de aandelenkoersen uitoefende. De toenmalige regelgeving stond de aangewezen market makers (ook bekend als “specialisten”) toe de handel in een aandeel uit te stellen of op te schorten indien het gebrek aan evenwicht tussen de orders het vermogen van de specialist om de orders op een ordelijke manier uit te voeren, te boven ging. Het onevenwicht in de orders op de 19e was zo groot dat 95 aandelen van de S&P 500 Index (S&P) laat openden, evenals 11 van de 30 DJIA-aandelen. Belangrijk is echter dat de futures markt over de hele linie op tijd opende, met zware verkopen.

Op Zwarte Maandag daalde de DJIA 508 punten (22,6%), vergezeld door crashes op de futures beurzen en optiemarkten. Dit was de grootste procentuele daling op één dag in de geschiedenis van de DJIA. Aanzienlijke verkopen zorgden voor steile koersdalingen gedurende de dag, vooral tijdens de laatste 90 minuten van de handel. De S&P 500 Index daalde 20,4%, van 282,7 naar 225,06. De NASDAQ Composite verloor slechts 11,3%, niet door terughoudendheid van de verkopers, maar omdat het NASDAQ marktsysteem faalde. Overspoeld door verkooporders werden veel aandelen op de NYSE geconfronteerd met handelsonderbrekingen en vertragingen. Van de 2.257 NYSE-genoteerde aandelen waren er 195 vertragingen en onderbrekingen van de handel gedurende de dag. De NASDAQ-markt deed het veel slechter. Doordat de markt afhankelijk was van een “market making”-systeem waarbij market makers zich uit de handel konden terugtrekken, droogde de liquiditeit in NASDAQ-aandelen op. De handel in veel aandelen kwam in een pathologische toestand terecht waarbij de biedprijs voor een aandeel hoger was dan de laatprijs. Deze “gesloten” omstandigheden beperkten de handel ernstig. De handel in Microsoft-aandelen op de NASDAQ duurde in totaal 54 minuten. Het totale handelsvolume was zo groot dat de toenmalige computer- en communicatiesystemen overbelast raakten, waardoor orders gedurende een uur of langer niet werden uitgevoerd. Grote overboekingen werden urenlang vertraagd en de Fedwire- en NYSE SuperDot-systemen vielen voor langere tijd uit, waardoor de verwarring onder handelaren nog groter werd.

Ontkoppelde markten en indexarbitrageEdit

Onder normale omstandigheden vormen de aandelenmarkt en die van de belangrijkste derivaten daarvan – futures en opties – functioneel één enkele markt, aangezien de prijs van een bepaald aandeel nauw verbonden is met de prijzen van zijn tegenhanger in zowel de futures- als de optiemarkt. De prijzen op de derivatenmarkten zijn doorgaans nauw verbonden met die van het onderliggende aandeel, hoewel zij enigszins verschillen (zo zijn de prijzen van futures doorgaans hoger dan die van hun specifieke contante aandeel). Tijdens de crisis werd dit verband verbroken.

Toen de futuresmarkt openging terwijl de aandelenmarkt gesloten was, ontstond er een gebrek aan evenwicht in de prijsvorming: de genoteerde prijs van de aandelen die laat opengingen, had geen kans om te veranderen ten opzichte van hun slotkoers van de dag ervoor. De genoteerde prijzen waren dus “oud” en weerspiegelden niet de huidige economische omstandigheden; zij stonden over het algemeen hoger genoteerd dan zij hadden moeten zijn (en dramatisch hoger dan hun respectieve futures, die doorgaans hoger zijn dan aandelen).

De ontkoppeling van deze markten betekende dat de futuresprijzen tijdelijk hun geldigheid als instrument voor koersvorming hadden verloren; er kon niet langer op worden vertrouwd om handelaren te informeren over de richting of de mate van de verwachtingen van de aandelenmarkt. Dit had schadelijke gevolgen: het droeg bij aan de sfeer van onzekerheid en verwarring op een moment dat beleggersvertrouwen hard nodig was; het ontmoedigde beleggers om “tegen de wind in te leunen” en aandelen te kopen, aangezien de korting op de futuresmarkt logischerwijs impliceerde dat beleggers konden wachten en aandelen tegen een nog lagere prijs konden kopen; en het moedigde beleggers in portefeuilleverzekeringen aan om op de aandelenmarkt te verkopen, waardoor de aandelenkoersen verder onder druk kwamen te staan.

De kloof tussen de futures en de aandelen werd snel opgemerkt door indexarbitragehandelaren die probeerden te profiteren via sell at market orders. Indexarbitrage, een vorm van programmahandel, droeg bij tot de verwarring en de neerwaartse druk op de prijzen:

…als gevolg van de natuurlijke koppelingen tussen de markten, spoelde de verkoopdruk over naar de aandelenmarkt, zowel via indexarbitrage als via directe verkoop van verzekeringsaandelen in portefeuille. Grote hoeveelheden verkopen, en de daarmee gepaard gaande vraag naar liquiditeit, kunnen niet in één marktsegment worden ondergebracht. Zij vloeien noodzakelijkerwijs over naar de andere marktsegmenten, die op natuurlijke wijze met elkaar verbonden zijn. Er zijn echter natuurlijke grenzen aan de intermarktliquiditeit, die op 19 en 20 oktober duidelijk aan het licht kwamen.

Hoewel arbitrage tussen indexfutures en aandelen neerwaartse druk op de prijzen uitoefende, verklaart dit niet waarom de golf van verkooporders die tot scherpe prijsdalingen leidden, überhaupt begon. Bovendien “presteerden de markten het meest chaotisch” op de momenten dat de banden die de handel in indexarbitrageprogramma’s tussen deze markten tot stand brengt, werden verbroken.

Portefeuilleverzekering hedgesEdit

Portefeuilleverzekering is een hedgingtechniek waarmee wordt getracht risico’s te beheren en verliezen te beperken door financiële instrumenten (bijvoorbeeld aandelen of futures) te kopen en verkopen in reactie op veranderingen in de marktprijs in plaats van veranderingen in de fundamentele marktgegevens. Met andere woorden, men koopt wanneer de markt stijgt en verkoopt wanneer de markt daalt, zonder rekening te houden met enige fundamentele informatie over waarom de markt stijgt of daalt. Het is dus een voorbeeld van een “informatieloze handel” die de potentie heeft om een markt destabiliserende feedback loop te creëren.

Deze strategie werd een bron van neerwaartse druk toen portefeuille verzekeraars waarvan de computermodellen opmerkten dat aandelen lager openden en hun steile koers aanhielden. De modellen adviseerden nog meer te verkopen. Het potentieel van computergegenereerde feedback loops die deze hedges creëerden is besproken als een factor die de ernst van de crash verergerde, maar niet als een initiële trigger. De econoom Hayne Leland spreekt deze interpretatie tegen door te suggereren dat het effect van portefeuilleafdekking op de aandelenkoersen waarschijnlijk relatief klein was. Evenzo werd in het rapport van de Chicago Mercantile Exchange vastgesteld dat de invloed van “andere beleggers – beleggingsfondsen, makelaars-handelaars, en individuele aandeelhouders – aldus drie tot vijf maal groter was dan die van de portefeuilleverzekeraars” tijdens de crash. Talrijke econometrische studies hebben het bewijsmateriaal geanalyseerd om na te gaan of portefeuilleverzekeringen de crash hebben verergerd, maar de resultaten zijn onduidelijk. Markten over de hele wereld waar geen portefeuilleverzekeringen werden verhandeld, kenden evenveel beroering en verliezen als de Amerikaanse markt. Zo bleek uit de marktoverschrijdende analyse van Richard Roll dat markten waar meer geautomatiseerde handel (inclusief portefeuilleverzekering) plaatsvond, juist relatief minder zware verliezen leden (in procenten) dan markten zonder.

RuishandelEdit

De crisis trof markten over de hele wereld; er is echter geen internationale nieuwsgebeurtenis of verandering in marktfundamentals aangetoond die een sterk effect had op het gedrag van beleggers. In plaats daarvan is de causaliteit en de terugkoppeling tussen markten in deze periode dramatisch toegenomen. In een klimaat van toegenomen volatiliteit, verwarring en onzekerheid leidden beleggers, niet alleen in de VS maar overal ter wereld, informatie af uit veranderingen in aandelenkoersen en communicatie met andere beleggers in een zichzelf versterkende besmetting van angst. Dit patroon waarbij handelsbeslissingen grotendeels op marktpsychologie worden gebaseerd, wordt vaak een vorm van “ruishandel” genoemd, die optreedt wanneer slecht geïnformeerde beleggers “op ruis afgaan alsof het nieuws is”. Als ruis verkeerd wordt geïnterpreteerd als slecht nieuws, zullen de reacties van risicomijdende traders en arbitrageurs de markt beïnvloeden, waardoor deze geen prijzen kan vaststellen die de fundamentele toestand van de onderliggende aandelen accuraat weerspiegelen. Zo zorgden geruchten op 19 oktober dat de New York Stock Exchange zou sluiten voor extra verwarring en dreven de prijzen verder omlaag, terwijl geruchten de volgende dag dat twee clearinghouses van de Chicago Mercantile Exchange insolvent waren, sommige beleggers ervan weerhielden om op die markt te handelen.

Een terugkoppelingslus van door ruis veroorzaakte volatiliteit is door sommige analisten genoemd als de belangrijkste reden voor de ernstige diepte van de crash. Het verklaart echter niet wat in eerste instantie de marktdoorbraak veroorzaakte. Bovendien heeft Lawrence A. Cunningham gesuggereerd dat, hoewel de ruis-theorie “wordt ondersteund door aanzienlijk empirisch bewijs en een goed ontwikkelde intellectuele basis”, zij slechts een gedeeltelijke bijdrage levert tot de verklaring van gebeurtenissen zoals de crash van oktober 1987. Geïnformeerde handelaren, niet beïnvloed door psychologische of emotionele factoren, hebben ruimte om transacties te doen waarvan zij weten dat ze minder riskant zijn.

Margin calls en liquiditeitEdit

Frederic Mishkin suggereerde dat het grootste economische gevaar niet de gebeurtenissen op de dag van de crash zelf waren, maar de mogelijkheid van een “zich uitbreidende ineenstorting van effectenfirma’s” als een langdurige liquiditeitscrisis in de effectenindustrie de solvabiliteit en levensvatbaarheid van makelaarskantoren en specialisten begon te bedreigen. Deze mogelijkheid doemde voor het eerst op de dag na de crash op. Althans in het begin bestond er een zeer reëel risico dat deze instellingen failliet zouden kunnen gaan. Als dat zou gebeuren, zouden overloopeffecten het hele financiële stelsel kunnen overspoelen, met negatieve gevolgen voor de reële economie als geheel.

De bron van deze liquiditeitsproblemen was een algemene toename van de margestortingen; na de instorting van de markt waren deze ongeveer tien keer zo groot als gemiddeld en drie keer zo groot als de hoogste voorafgaande ochtendvariatiecall. Verscheidene ondernemingen hadden onvoldoende liquide middelen op de rekeningen van hun cliënten (dat wil zeggen, zij waren “te weinig gespreid”). 11 ondernemingen ontvingen margestortingen van één enkele klant die groter waren dan het aangepaste nettokapitaal van die onderneming, soms met twee tegen één. Beleggers moesten de margestortingen van het einde van de dag op de 19e terugbetalen voor de opening van de markt op de 20e. De bij het clearinghouse aangesloten ondernemingen deden een beroep op kredietinstellingen om krediet te verlenen om deze plotselinge en onverwachte kosten te dekken, maar de makelaars die om extra krediet verzochten begonnen hun kredietlimiet te overschrijden. De banken maakten zich ook zorgen over het vergroten van hun betrokkenheid bij en blootstelling aan een chaotische markt. De omvang en de urgentie van de kredietaanvragen die bij de banken werden ingediend, waren ongekend. In het algemeen nam het tegenpartijrisico toe naarmate de kredietwaardigheid van de tegenpartijen en de waarde van het gestelde onderpand hoogst onzeker werden.

De daling van Black Monday was, en is momenteel nog steeds, de grootste daling op de lijst van grootste dagelijkse veranderingen in de Dow Jones Industrial Average. (Zaterdag 12 december 1914 wordt soms abusievelijk aangehaald als de grootste procentuele daling van de DJIA op één dag. In werkelijkheid werd de vermeende daling van 24,39% met terugwerkende kracht gecreëerd door een herdefinitie van de DJIA in 1916.)

Reactie Federal ReserveEdit

De Federal Reserve trad op als geldschieter in laatste instantie om de crisis het hoofd te bieden. De Fed gebruikte crisismanagement via publieke uitspraken, verstrekte liquiditeit via open markttransacties, door banken over te halen leningen te verstrekken aan effectenbedrijven, en intervenieerde direct.

Op de ochtend van 20 oktober legde Fed-voorzitter Alan Greenspan een korte verklaring af: “De Federal Reserve, in overeenstemming met haar verantwoordelijkheden als centrale bank van de natie, bevestigde vandaag haar bereidheid om te dienen als bron van liquiditeit ter ondersteuning van het economisch en financieel systeem”. Fed-bronnen suggereerden dat de beknoptheid opzettelijk was, om verkeerde interpretaties te vermijden. Deze “buitengewone” aankondiging heeft waarschijnlijk een kalmerend effect gehad op de markten, die werden geconfronteerd met een al even ongekende vraag naar liquiditeit en de onmiddellijke mogelijkheid van een liquiditeitscrisis.

De Fed is vervolgens in actie gekomen om de markt van liquiditeit te voorzien en te voorkomen dat de crisis zich uitbreidde naar andere markten. Zij begon onmiddellijk haar reserves in het financiële stelsel te injecteren door aankopen op de open markt. Hierdoor daalde de federal funds rate snel met 0,5%. De Fed ging wekenlang door met haar expansieve aankopen van effecten op de open markt. De Fed begon ook herhaaldelijk met deze interventies een uur voor het normaal geplande tijdstip, waarbij zij de handelaren de avond tevoren op de hoogte bracht van de wijziging van het schema. Dit alles gebeurde op een zeer opvallende en openbare manier, vergelijkbaar met de eerste aankondiging van Greenspan, om de markt opnieuw het vertrouwen te geven dat er liquiditeit op komst was. Hoewel de reserves van de Fed in de loop van de tijd aanzienlijk zijn toegenomen, was de expansiesnelheid niet buitensporig hoog. Bovendien heeft de Fed deze tegoeden later weer van de hand gedaan, zodat haar beleidsdoelstellingen voor de lange termijn niet in het gedrang kwamen.

De Fed kwam met succes tegemoet aan de ongekende vraag naar krediet door een strategie van morele overreding die nerveuze banken ertoe aanzette leningen te verstrekken aan effectenbedrijven, te koppelen aan haar maatregelen om deze banken gerust te stellen door hen actief van liquiditeit te voorzien. Zoals econoom Ben Bernanke (die later voorzitter van de Federal Reserve zou worden) schreef:

De belangrijkste actie van de Fed was de banken ertoe aan te zetten (door overreding en door het verstrekken van liquiditeit) om leningen te verstrekken, tegen de gebruikelijke voorwaarden, ondanks de chaotische omstandigheden en de mogelijkheid van ernstige nadelige selectie van kredietnemers. Naar verwachting moet het verstrekken van deze leningen vanuit het oogpunt van de banken (en de Fed) een geldverliezende strategie zijn geweest; anders zou de overtuigingskracht van de Fed niet nodig zijn geweest.

De tweeledige strategie van de Fed was zeer succesvol, aangezien de kredietverlening aan effecteninstellingen door grote banken in Chicago en vooral in New York aanzienlijk toenam, vaak bijna verdubbelde.

ReboundEdit

Ondanks de vrees voor een herhaling van de Grote Depressie trok de markt onmiddellijk na de crash aan, met een winst van 102,27 punten de volgende dag en 186,64 punten op donderdag 22 oktober. Het duurde twee jaar voor de Dow volledig hersteld was en tegen september 1989 had de markt alle waarde teruggewonnen die ze tijdens de crash van 1987 verloren had. De DJIA won 0,6% tijdens het kalenderjaar 1987.