Valeur d’une entreprise – Définition

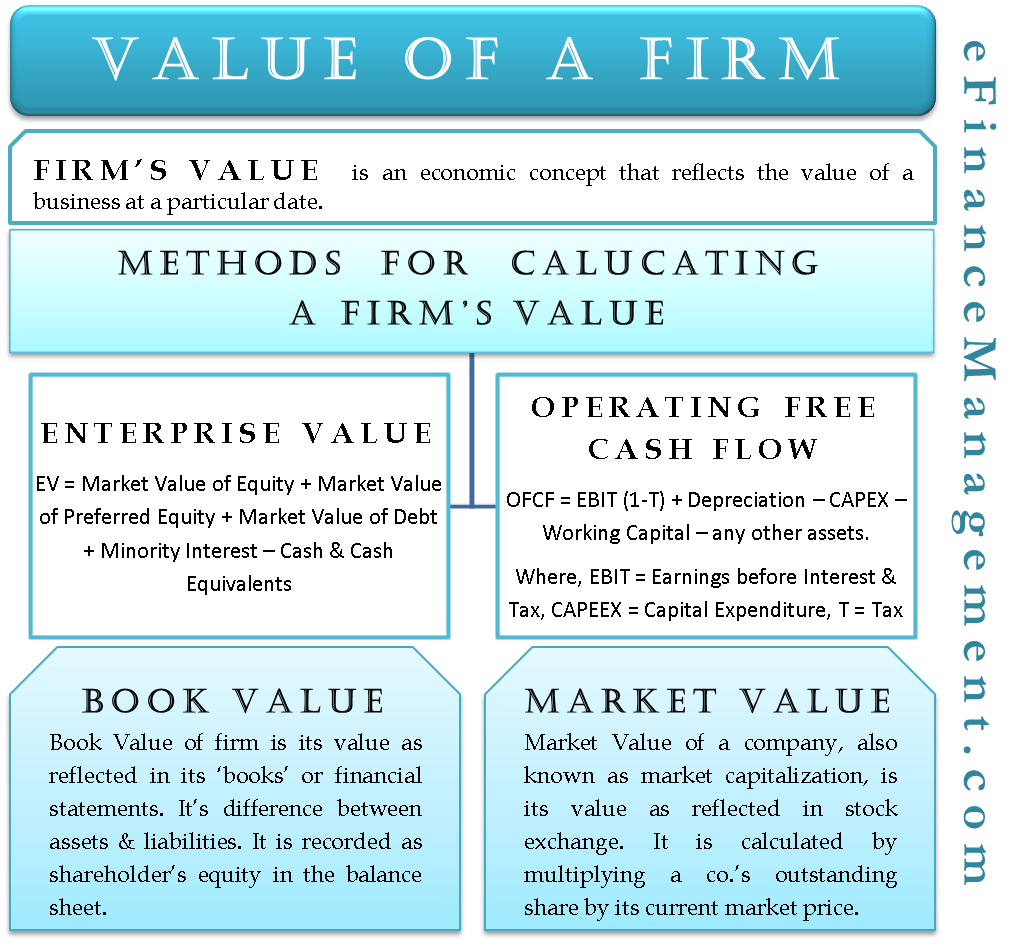

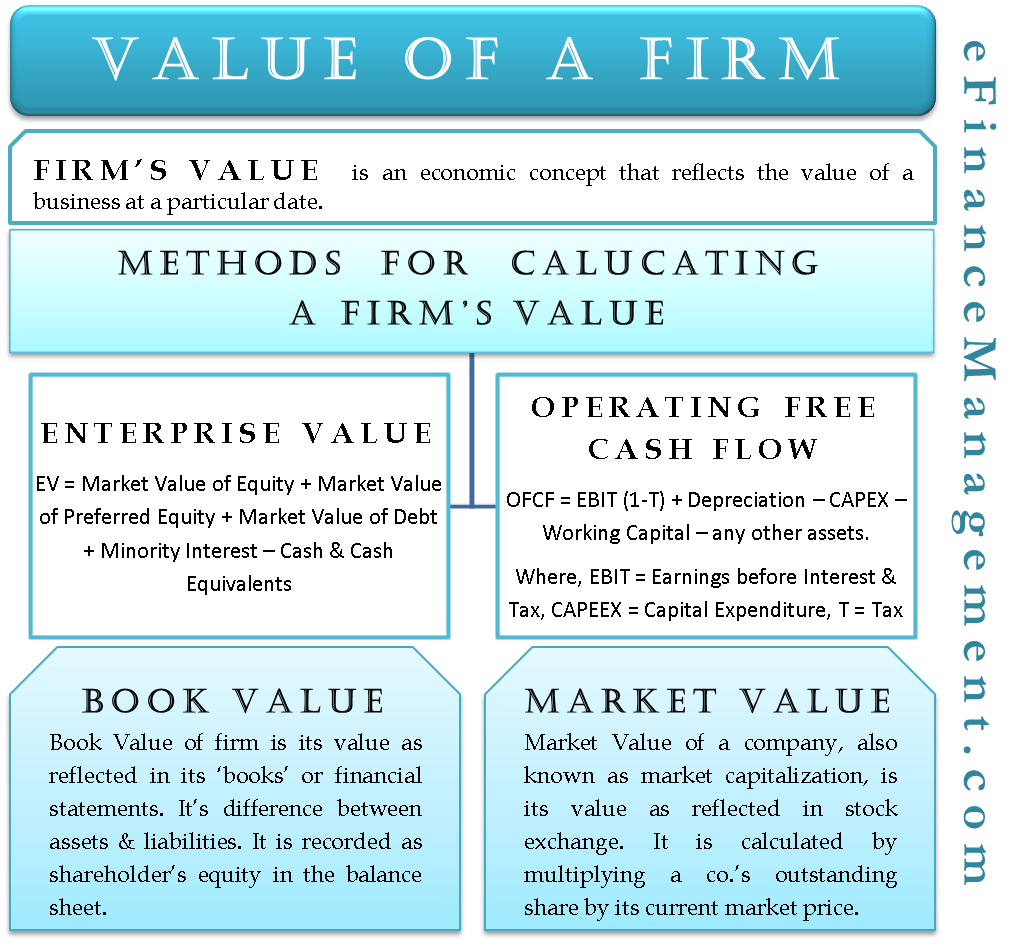

La valeur d’une entreprise, également appelée valeur de l’entreprise (FV), valeur d’entreprise (EV) est un concept économique qui reflète la valeur d’une entreprise. C’est la valeur que vaut une entreprise à une date donnée. Théoriquement, il s’agit d’un montant que l’on doit payer pour acheter/reprendre une entité commerciale. Comme un actif, la valeur d’une entreprise peut être déterminée sur la base de la valeur comptable ou de la valeur marchande. Mais généralement, elle fait référence à la valeur de marché d’une entreprise. La VE est un substitut plus complet de la capitalisation boursière et peut être calculée en suivant plus d’une approche.

Calcul de la valeur d’une entreprise

La valeur d’une entreprise est essentiellement la somme des créances de ses créanciers et de ses actionnaires. Par conséquent, l’une des façons les plus simples de mesurer la valeur d’une entreprise consiste à additionner la valeur marchande de ses dettes, de ses capitaux propres et de ses intérêts minoritaires. La trésorerie et les équivalents de trésorerie seraient ensuite déduits pour obtenir la valeur nette.

- Valeur d’une entreprise – Définition

- Calcul de la valeur d’une entreprise

- Valeur comptable d’une entreprise

- Valeur marchande d’une entreprise

EV = valeur marchande des actions ordinaires + valeur marchande des actions privilégiées + valeur marchande de la dette + intérêts minoritaires – liquidités et placements.

L’une des raisons pour lesquelles le concept de VE a gagné en importance par rapport à la capitalisation boursière est que le premier est plus inclusif. Outre les capitaux propres, il inclut la valeur de la dette ainsi que les réserves de trésorerie qui ont un rôle important à jouer dans l’évaluation d’une société. Un acheteur devra rembourser la dette d’une entreprise lorsqu’il la rachètera et cette dette pourra être déduite des liquidités et des équivalents disponibles dans l’entreprise.

Une autre approche saine pour calculer la valeur d’une entreprise consiste à déterminer la valeur actuelle de ses futurs flux de trésorerie libres opérationnels. L’idée est d’établir une comparaison entre deux entreprises similaires. Par entreprises similaires, nous entendons des entreprises de taille similaire, du même secteur, etc. L’entreprise dont la valeur actuelle des flux de trésorerie d’exploitation futurs est meilleure que celle de l’autre est plus susceptible d’attirer une évaluation plus élevée de la part des investisseurs. Le cash-flow libre d’exploitation (OFCF) est calculé en ajustant le taux d’imposition, en ajoutant l’amortissement et en déduisant le montant des dépenses d’investissement, le fonds de roulement et les variations des autres actifs du bénéfice avant intérêts et impôts. La formule de calcul de l’OFCF est la suivante –

OFCF = EBIT (1-T) + Amortissements – CAPEX – fonds de roulement – tout autre actif

Où,

EBIT = bénéfices avant intérêts et impôts,

T = taux d’imposition

CAPEX = dépenses d’investissement

Calculer l’OFCF de cette manière donne une image plus précise des capacités de génération de trésorerie d’une entreprise. Une fois l’OFCF calculé, on peut utiliser un taux d’actualisation approprié pour trouver la valeur actuelle de l’OFCF. Sur la base de la somme de toutes les valeurs actuelles des flux de trésorerie d’exploitation futurs, on peut décider de reprendre une entreprise ou non.

Alors que les approches ci-dessus peuvent sembler lourdes, on peut également faire appel à des calculateurs d’évaluation d’entreprise. La calculatrice de la valeur d’une entreprise peut aider les acheteurs et les vendeurs à déterminer la valeur réelle d’une entreprise en un rien de temps. Pour différents secteurs, différentes calculatrices d’évaluation d’entreprise ont été développées par des experts en finance.

Valeur comptable d’une entreprise

Comme son nom l’indique, la valeur comptable de l’entreprise est sa valeur telle qu’elle est reflétée dans ses » livres » ou états financiers. C’est la différence entre l’actif et le passif d’une entreprise selon son bilan. Elle est enregistrée comme fonds propres dans le bilan. Il s’agit de la valeur réelle de l’entreprise lorsque son passif est déduit de son actif.

Par exemple, si l’entreprise ABC a un actif total d’une valeur de 500 millions de dollars et un passif total s’élevant à 450 millions de dollars, la valeur comptable de l’entreprise serait de 50 millions de dollars (calculée en déduisant la valeur du passif de celle de l’actif). Cela signifie que si une entreprise XYZ doit acheter l’entreprise ABC, alors elle devra mettre 50 millions de dollars de sa poche, soit la valeur comptable réelle de l’achat de l’entreprise ABC.

Valeur marchande d’une entreprise

La valeur marchande d’une entreprise, également appelée capitalisation boursière, est sa valeur telle qu’elle est reflétée en bourse. Elle est calculée en multipliant l’action en circulation d’une société par son prix de marché actuel.

Par exemple, si la société ABC a 10 millions d’actions en circulation et que le prix de marché de chaque action est de 50 $ ; alors la valeur de marché de la société serait de 500 millions de dollars, en supposant qu’il n’y a que des actions ordinaires émises sur le marché.

La valeur de marché et la valeur comptable de l’entreprise sont deux concepts différents. Il est tout à fait possible qu’il y ait une énorme différence entre la valeur comptable et la valeur marchande d’une entreprise à un moment donné.

Conclusion

L’approche à suivre pour calculer la valeur d’une entreprise dépend de l’entreprise en question. De même, le fait de considérer la valeur comptable ou la valeur marchande d’une entreprise lors d’une décision d’achat est une décision de politique et de stratégie. Il est possible de faire appel à des sociétés qui s’occupent exclusivement de l’estimation de la valeur réelle des entreprises1,2.