Nota del redattore: Questo è un post ricorrente, regolarmente aggiornato con nuove informazioni.

In verità, le carte di credito possono essere abbastanza confuse. Con così tante date di calendario legate alla tua carta, è facile fraintendere l’importanza di qualche data critica, e come risultato, perdere alcuni dei premi. Ma, comprendendo appieno la diversa terminologia, sarete molto più consapevoli di quelle date importanti da notare in modo da non perdere un pagamento o qualche premio.

Vuoi più notizie e consigli sulle carte di credito da TPG? Iscriviti alla nostra newsletter quotidiana!

Come funziona il ciclo di fatturazione mensile di una carta di credito

Ogni conto di carta di credito ha 12 estratti conto mensili all’anno, e ogni ciclo di fatturazione termina in una data di chiusura predeterminata. I cicli di fatturazione sono generalmente lunghi quasi un mese, ma possono variare di qualche giorno. Questa data di chiusura è il giorno di ogni mese che divide il precedente periodo di fatturazione del tuo conto da quello successivo. Quando il tuo periodo di conteggio si chiude, di solito a mezzanotte, la banca emette una fattura che determina quanto devi e l’ammontare dei premi che hai guadagnato per quel periodo.

Con la maggior parte delle carte di credito, i premi che hai guadagnato ogni mese saranno elencati sul tuo estratto conto e accreditati sul tuo conto poco dopo la data di chiusura. A volte questo avviene entro poche ore dalla generazione del tuo estratto conto, ma a volte ci possono volere alcuni giorni. Nella mia esperienza, questi ritardi tendono a verificarsi quando l’emittente di una carta di credito sta trasferendo punti o miglia premio a un partner come una compagnia aerea o un programma di fedeltà alberghiera.

Dopo la data di chiusura dell’estratto conto, c’è un periodo di grazia prima della scadenza del pagamento (ci sono alcune carte subprime che non hanno un periodo di grazia, ma le carte di credito dei principali emittenti ne hanno uno). Questo periodo è richiesto dalla legge per essere di almeno 21 giorni, e tipicamente varia tra i 21 e i 25 giorni a seconda della carta.

Puoi pagare il saldo del tuo estratto conto per intero entro la data di scadenza per evitare gli interessi. Tuttavia, è necessario effettuare almeno il pagamento minimo prima della data di scadenza o affrontare le spese di ritardo ed eventualmente i tassi di interesse di penalizzazione.

Relativo: Fa male pagare il saldo della carta prima della fine del ciclo di fatturazione?

Come vengono determinate la data di scadenza e la data di chiusura della tua carta di credito

Da quando è entrato in vigore il Credit CARD Act del 2009, gli emittenti di carte di credito sono tenuti a far atterrare la data di scadenza nella stessa data ogni mese, in modo che gli utenti sappiano che possono effettuare il loro pagamento in una data particolare e che venga sempre accreditato in tempo. Per esempio, se il vostro estratto conto scade il 15 marzo, allora scade anche il 15 aprile, il 15 maggio, il 15 giugno e così via. Puoi chiedere all’emittente della tua carta di credito di modificare la data di scadenza. Alcune banche ti permettono di fare questa richiesta online quando sei connesso al tuo conto, mentre altre richiedono una telefonata o una sessione di chat.

Sappi che scegliendo la tua data di scadenza, altererai anche la data di chiusura del tuo estratto conto.

Related: La storia delle carte di credito

Perché la data di scadenza è una data fissa del mese, e deve avvenire un certo numero di giorni dopo la data di chiusura dell’estratto conto, anche la data di chiusura dell’estratto conto non può essere fissata. La data di chiusura sarà anche probabilmente il mese prima della data di scadenza perché c’è un periodo di grazia di circa tre settimane prima che il pagamento sia dovuto.

Related: Suggerimento: La data ‘Please Pay By’ di Amex non è la stessa della data di scadenza del pagamento

Siccome i mesi variano da 28 a 31 giorni, la data di chiusura dell’estratto conto varierà di qualche giorno nei mesi più brevi. Per esempio, se la tua data di scadenza è il 15 agosto, e il tuo conto ha un periodo di grazia di 25 giorni, allora il tuo estratto conto chiuderà 25 giorni prima, il 21 luglio.

Allungare le tue finanze evitando gli interessi

Ora che sai come funziona il ciclo dell’estratto conto della tua carta di credito, puoi usare queste informazioni a tuo vantaggio. Se stai cercando di evitare gli interessi pagando l’intero saldo del tuo estratto conto ogni mese (cosa che dovresti fare quando guadagni dei premi per evitare di negarne il valore), allora il tuo obiettivo potrebbe essere quello di allungare le tue finanze il più possibile. Se questo è quello che state cercando, allora vorrete rimandare i grandi acquisti fino a poco oltre la data di chiusura del vostro estratto conto.

Per esempio, se il vostro estratto conto si chiude il 5 giugno e il vostro pagamento è dovuto 21 giorni dopo, il 26 giugno, qualsiasi acquisto che viene caricato sul vostro conto prima del 5 giugno sarà dovuto più tardi quel mese, a meno che non vi vada bene accumulare interessi. Ma se rimandate quella grande spesa al 6 giugno, l’addebito apparirà sull’estratto conto del mese successivo. Allora avrete fino al 26 luglio per pagare quell’acquisto, dandovi potenzialmente altri 30 giorni senza “interessi” a seconda delle specifiche del vostro account.

Related: Le migliori carte di credito senza spese annuali con un TAEG 0%

Premi prima

D’altra parte, se il tuo obiettivo è quello di avere i tuoi premi sul tuo conto il più presto possibile, allora vorrai usare la strategia opposta. Facendo un grande acquisto poco prima della data di chiusura dell’estratto conto, sarà incluso nel tuo prossimo estratto conto, e dovresti ricevere i tuoi premi poco dopo.

Facendo grandi acquisti poco prima della data di chiusura dell’estratto conto, riceverai i tuoi premi prima, ma dovrai anche pagare il conto dei tuoi acquisti prima. Nota che la principale eccezione a questa regola è l’American Express, che ha la sua peculiare linea temporale di assegnazione dei punti Membership Rewards.

Un’altra importante eccezione a questa formula sono i pagamenti in sospeso. Alcune spese sono elencate come pendenti sul tuo estratto conto per diversi giorni dopo la transazione prima di essere ufficialmente pubblicate. Se un acquisto è ancora elencato come pendente alla mezzanotte della data di chiusura del tuo estratto conto, non apparirà nell’estratto conto di quel mese.

Questa potrebbe essere una buona notizia se stai cercando di ritardare il pagamento dell’acquisto, ma potrebbe anche essere una delusione se speravi di ricevere i premi da quell’acquisto il più presto possibile – o se avevi bisogno di quell’acquisto per contare verso un requisito minimo di spesa.

Ricorda sempre che non c’è modo di prevedere quali pagamenti saranno elencati come pendenti o per quanto tempo. Quindi, per essere sicuri, dovreste sempre supporre che un pagamento potrebbe essere elencato come in sospeso per un massimo di tre giorni. Infatti, la ragione per cui gli emittenti di carte di credito ti avvertono di aspettare da uno a due cicli di fatturazione per ricevere i tuoi premi è per tenere conto delle transazioni in ritardo.

Sappi solo che anche se paghi il tuo acquisto subito dopo che è stato registrato sul tuo conto, questo non accelererà il guadagno dei premi. Indipendentemente da quando paghi la tua bolletta, non riceverai i tuoi premi fino alla chiusura del tuo estratto conto mensile.

Related: Quando i premi vengono accreditati sul tuo conto?

Assicurati di guadagnare il tuo bonus di iscrizione

Un generoso bonus di benvenuto può essere estremamente prezioso quando stai guadagnando premi di viaggio dalla tua carta di credito. La maggior parte delle carte di credito che offrono questi bonus hanno un requisito minimo di spesa che devi soddisfare entro un determinato periodo di tempo, più comunemente tre mesi o 90 giorni.

Related: 10 bonus di iscrizione più facili da guadagnare

Per i bonus che richiedono un requisito minimo di spesa (che sono quasi tutti i bonus), il periodo di tempo dato per raggiungerlo non è calcolato in base al ciclo di fatturazione della tua carta. Può essere una sorpresa per molti che l’orologio inizia a ticchettare sul tuo bonus di benvenuto il giorno in cui il tuo conto viene aperto, che è tipicamente lo stesso giorno in cui la tua domanda viene approvata. Questo è generalmente prima di ricevere il numero di carta o di conto – a meno che non si riceva il numero online non appena si è approvati.

Ma generalmente, questo non è il giorno in cui la carta di credito viene spedita, ricevuta, attivata o utilizzata per la prima volta. E molto probabilmente, questo periodo in cui dovete soddisfare un requisito di spesa minima non si allineerà con le date di chiusura dell’estratto conto o di scadenza.

Per essere assolutamente sicuri di quanto tempo avete per soddisfare un requisito di spesa minima, è sempre meglio contattare l’emittente della carta e chiedere quando è l’ultimo giorno per soddisfare il vostro requisito di spesa minima. Quando possibile, preferisco farlo usando il centro messaggi protetto dell’emittente della carta. In questo modo, hai la data documentata.

La pratica migliore, tuttavia, è quella di soddisfare il requisito di spesa minima il più rapidamente possibile, per garantire che non ci siano problemi con la ricezione del bonus di benvenuto.

Quando hai soddisfatto il requisito di spesa minima della tua carta entro il periodo di tempo specificato, dovrai aspettare fino alla chiusura del tuo prossimo ciclo di dichiarazione per ricevere il bonus promesso. Di solito, i punti, le miglia o il cash back appaiono entro pochi giorni dalla chiusura del tuo estratto conto, a condizione che tu abbia soddisfatto il requisito minimo di spesa durante il precedente ciclo di fatturazione ed entro il periodo minimo di spesa. Sono stato in grado di ricevere una piccola estensione di tempo per soddisfare il requisito minimo di spesa su richiesta, quindi se in qualche modo sei a corto non fa mai male chiedere.

Related: 11 modi per soddisfare i requisiti di spesa minima dei bonus delle carte di credito

Tenete a mente, però, che se la carta ha una tassa annuale – e viene fatturata subito – l’importo della tassa annuale di solito non viene conteggiato come parte del requisito di spesa minima. Per esempio, se la carta richiede di spendere 3.000 dollari entro i primi 90 giorni e la tassa annuale è di 99 dollari, ciò significa che devi spendere 3.000 dollari oltre ai 99 dollari spesi per la tassa annuale. Non significa che devi spendere solo altri 2.901 dollari entro i 90 giorni.

Date di scadenza della tassa annuale

Annual fee due dates

Anche se può variare dall’emittente della carta, la tua tassa annuale è tipicamente fatturata all’anniversario del tuo conto, un anno dopo che il tuo conto è stato aperto.

Apparirà quindi sul tuo prossimo estratto conto, proprio come qualsiasi altra carica o credito. La maggior parte degli emittenti ti dà tra i 30 e i 60 giorni per chiudere il tuo conto e ricevere un rimborso della tua tassa annuale. E in alcuni casi, gli emittenti di carte ti offriranno un rimborso proporzionale della tua tassa annuale se chiudi il tuo conto a metà del tuo anno da membro della carta.

Related: Guida alle tasse annuali delle carte di credito

L’anno solare contro l’anno del socio

Varie carte di credito offrono benefici annuali come crediti di viaggio, crediti di status d’élite e bonus di spesa per categoria.

Tuttavia, è importante sapere quali sono basati sull’anno solare (dal 1° gennaio al 31 dicembre) e quali sono basati sull’anno del socio della carta (data di anniversario del conto). Per esempio, carte come la Platinum Card® dell’American Express e la Business Platinum Card® dell’American Express offrono crediti annuali per le tariffe aeree che si azzerano ogni anno il 1° gennaio.

I benefici annuali della carta di credito che si basano sulla data di anniversario del tuo conto includono 5x Ultimate Rewards su un massimo di $25,000 in spese combinate su telecomunicazioni e forniture per ufficio con la Ink Business Cash Credit Card e il credito di 250$ per il resort che viene fornito con la Hilton Honors American Express Aspire Card.

Le informazioni per la Hilton Aspire Card sono state raccolte indipendentemente da The Points Guy. I dettagli della carta su questa pagina non sono stati rivisti o forniti dall’emittente della carta.

Related: Alcuni grandi benefici della carta di credito sono basati sull’anniversario del membro della carta, non sull’anno solare

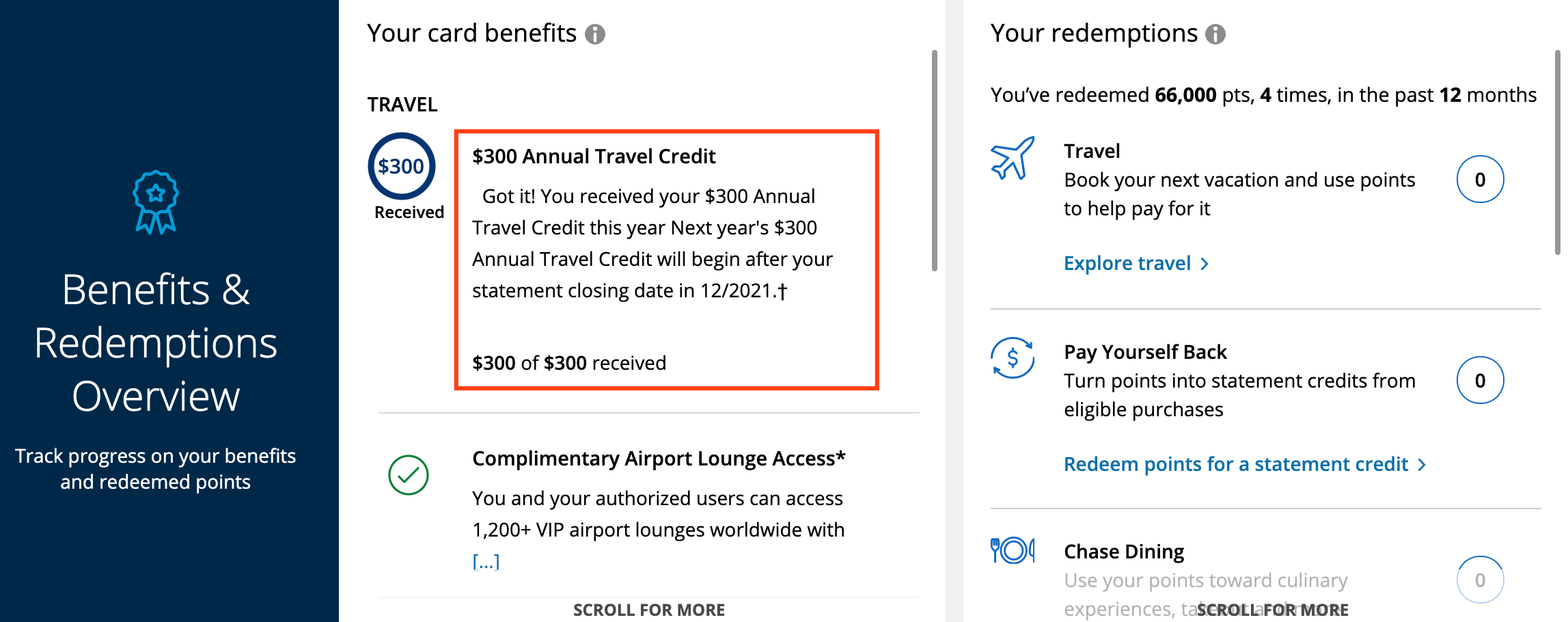

Su carte come la Chase Sapphire Reserve, il credito annuale di 300$ per i viaggi può essere basato su una data di calendario o di anniversario, a seconda di quando hai aperto il conto per la prima volta. A volte queste date di beneficio possono essere facilmente rintracciate e registrate nel vostro account, e per altre, potrebbe essere necessario chiamare o chattare con la banca emittente se non siete sicuri.

Bottom line

L’hobby dei punti e delle miglia è pieno di consigli e trucchi per massimizzare i tuoi premi, ma è anche facile fare errori basati su un’incomprensione delle date critiche che riguardano le tue carte di credito.

Dal conoscere la data di chiusura dell’estratto conto in modo da poter cronometrare un grande acquisto, alla comprensione dei tempi di un’offerta di benvenuto in modo da non perdere un bonus prezioso, questi suggerimenti possono aiutarvi a mantenere un buon punteggio di credito mentre raccogliete grandi premi di viaggio.

Foto di Viktoriya Kuzmenkova/Getty Images.

OFFERTA DI BENVENUTO: 80.000 Punti

VALORE DEL BONUS DI TPG*: $1,650

CARD HIGHLIGHTS: punti 2X su tutti i viaggi e ristoranti, punti trasferibili a oltre una dozzina di partner di viaggio

*Il valore del bonus è un valore stimato calcolato da TPG e non dall’emittente della carta. Visualizza le nostre ultime valutazioni qui.

Applica ora

Altre cose da sapere

- Acquista 80.000 punti bonus dopo aver speso $4.000 in acquisti nei primi 3 mesi dall’apertura del conto. Sono 1.000 dollari quando li riscatti attraverso Chase Ultimate Rewards®. In più guadagna fino a $50 in crediti d’estratto conto per acquisti in negozi di alimentari entro il primo anno dall’apertura del conto.

- Acquista punti 2X sui pasti, compresi i servizi di consegna idonei, il cibo da asporto e i pasti fuori e i viaggi. Inoltre, guadagna 1 punto per ogni dollaro speso su tutti gli altri acquisti.

- Ottieni il 25% di valore in più quando riscatti per biglietti aerei, hotel, noleggio auto e crociere attraverso Chase Ultimate Rewards®. Per esempio, 80.000 punti valgono $1.000 per i viaggi.

- Con Pay Yourself Back℠, i tuoi punti valgono il 25% in più durante l’offerta corrente quando li riscatti per crediti di dichiarazione contro gli acquisti esistenti in selezionate categorie a rotazione.

- Ottieni consegne illimitate con una tassa di consegna di $0 e spese di servizio ridotte su ordini idonei superiori a $12 per un minimo di un anno con DashPass, il servizio di abbonamento di DoorDash. Attiva entro il 31.12.21.

- Conta su un’assicurazione per l’annullamento/interruzione del viaggio, un’assicurazione per i danni da collisione nel noleggio auto, un’assicurazione per i bagagli smarriti e altro ancora.

- Ottieni fino a $60 indietro su un abbonamento Peloton Digital o All-Access idoneo fino al 31.12.2021, e ottieni l’accesso completo alla loro libreria di allenamenti attraverso l’app Peloton, inclusi cardio, corsa, forza, yoga e altro. Segui le lezioni usando un telefono, un tablet o una TV. Non sono richieste attrezzature per il fitness.

Editorial Disclaimer: Le opinioni qui espresse sono solo quelle dell’autore, non quelle di qualsiasi banca, emittente di carte di credito, compagnia aerea o catena alberghiera, e non sono state riviste, approvate o altrimenti appoggiate da nessuna di queste entità.

Disclaimer: Le risposte che seguono non sono fornite o commissionate dalla banca inserzionista. Le risposte non sono state esaminate, approvate o sostenute in altro modo dall’inserzionista della banca. Non è responsabilità dell’inserzionista bancario garantire che tutti i post e/o le domande trovino risposta.