Nota redaktora: To jest powracający post, regularnie aktualizowany o nowe informacje.

Prawdę mówiąc, karty kredytowe mogą być dość mylące. Przy tak wielu datach kalendarzowych związanych z kartą, łatwo jest nie zrozumieć znaczenia jakiejś krytycznej daty i w rezultacie przegapić niektóre z nagród. Ale dzięki pełnemu zrozumieniu różnych terminów, będziesz o wiele bardziej świadomy tych ważnych dat, na które należy zwrócić uwagę, aby nie przegapić płatności lub jakichkolwiek nagród.

Chcesz więcej wiadomości o kartach kredytowych i porad od TPG? Zapisz się do naszego codziennego newslettera!

Jak działa miesięczny cykl rozliczeniowy karty kredytowej

Każde konto karty kredytowej ma 12 miesięcznych wyciągów w ciągu roku, a każdy cykl rozliczeniowy kończy się z góry ustaloną datą zamknięcia wyciągu. Cykle rozliczeniowe mają zazwyczaj długość zbliżoną do miesiąca, ale mogą się różnić o kilka dni. Ta data zamknięcia to dzień każdego miesiąca, który dzieli poprzedni okres rozliczeniowy Twojego konta od następnego. Kiedy zamyka się okres rozliczeniowy, zazwyczaj o północy, bank wystawia rachunek, który określa, ile jesteś winien i ile nagród zarobiłeś w tym okresie.

W przypadku większości kart kredytowych, nagrody, które zarobiłeś w każdym miesiącu, zostaną wymienione na Twoim wyciągu i dodane do Twojego konta wkrótce po dacie zamknięcia. Czasami dzieje się to w ciągu kilku godzin od wygenerowania wyciągu, ale czasami może to potrwać kilka dni. Z mojego doświadczenia wynika, że opóźnienia te zdarzają się najczęściej, gdy wystawca karty kredytowej przekazuje punkty lub mile partnerowi, np. linii lotniczej lub hotelowemu programowi lojalnościowemu.

Po dacie zamknięcia wyciągu, przed terminem płatności następuje okres karencji (niektóre karty typu subprime nie mają okresu karencji, ale karty kredytowe głównych wystawców mają taki okres). Zgodnie z prawem okres ten powinien wynosić co najmniej 21 dni i zazwyczaj waha się między 21 a 25 dniami w zależności od karty.

Możesz w pełni spłacić swoje saldo na wyciągu w terminie płatności, aby uniknąć naliczania odsetek. Jednakże, musisz dokonać co najmniej minimalnej płatności przed terminem lub zmierzyć się z opłatami za zwłokę i ewentualnie karnymi odsetkami.

Powiązane: Czy warto spłacić saldo karty przed końcem cyklu rozliczeniowego?

Jak ustalana jest data wymagalności i zamknięcia wyciągu z Twojej karty kredytowej

Odkąd ustawa Credit CARD Act z 2009 roku weszła w życie, wydawcy kart kredytowych zostali zobowiązani do tego, aby data wymagalności wylądowała w tym samym dniu każdego miesiąca, tak aby użytkownicy wiedzieli, że mogą dokonać płatności w określonym dniu i zawsze mieć ją zaksięgowaną na czas. Na przykład, jeśli Twoje oświadczenie jest płatne 15 marca, to będzie ono również płatne 15 kwietnia, 15 maja, 15 czerwca i tak dalej. Możesz poprosić wystawcę karty kredytowej o zmianę terminu płatności. Niektóre banki umożliwiają złożenie takiego wniosku online po zalogowaniu się na swoje konto, podczas gdy inne wymagają rozmowy telefonicznej lub sesji na czacie.

Wiedz, że wybierając datę wymagalności, zmienisz również datę zamknięcia wyciągu.

Powiązane: Historia kart kredytowych

Ponieważ data wymagalności jest stałą datą w miesiącu i musi wystąpić określoną liczbę dni po dacie zamknięcia wyciągu, data zamknięcia wyciągu również nie może być stała. Data zamknięcia będzie również prawdopodobnie przypadać na miesiąc przed terminem płatności, ponieważ istnieje około trzytygodniowy okres karencji, zanim płatność stanie się wymagalna.

Powiązane: Tip: Data 'Please Pay By' w Amexie nie jest taka sama jak termin płatności

Ponieważ miesiące mają od 28 do 31 dni, data zamknięcia wyciągu będzie się różnić o kilka dni w krótszych miesiącach. Na przykład, jeśli Twój termin płatności przypada na 15 sierpnia, a Twoje konto ma 25-dniowy okres karencji, to Twój wyciąg zamyka się 25 dni wcześniej, 21 lipca.

Rozciąganie finansów przy jednoczesnym unikaniu odsetek

Teraz, gdy wiesz, jak działa cykl wyciągów z karty kredytowej, możesz wykorzystać te informacje na swoją korzyść. Jeśli starasz się uniknąć odsetek, płacąc co miesiąc całe saldo na wyciągu (co powinieneś robić, gdy otrzymujesz nagrody, aby uniknąć zanegowania ich wartości), wtedy Twoim celem może być rozciągnięcie finansów tak daleko, jak to tylko możliwe. Jeśli to jest to, o co Ci chodzi, to będziesz chciał odłożyć duże zakupy na później, niż data zamknięcia zestawienia.

Na przykład, jeśli Twoje zestawienie zamyka się 5 czerwca, a termin płatności przypada 21 dni później, 26 czerwca, to każdy zakup, który wpłynie na Twoje konto przed 5 czerwca, będzie wymagalny później w tym miesiącu, chyba że nie masz problemów z naliczaniem odsetek. Jeśli jednak odłożysz ten duży wydatek do 6 czerwca, opłata pojawi się na wyciągu za następny miesiąc. Wtedy będziesz miał czas do 26 lipca, aby zapłacić za ten zakup, potencjalnie dając Ci dodatkowe 30 dni wolne od „odsetek” w zależności od specyfiki Twojego konta.

Powiązane: Najlepsze karty kredytowe bez opłat rocznych z 0% APR

Szybsze zdobywanie nagród

Z drugiej strony, jeśli Twoim celem jest jak najszybsze przesłanie nagród na konto, będziesz chciał zastosować odwrotną strategię. Dokonując dużych zakupów tuż przed datą zamknięcia zestawienia, zostaną one uwzględnione w następnym zestawieniu, a Ty powinieneś otrzymać nagrody wkrótce potem.

Dokonując dużych zakupów tuż przed datą zamknięcia zestawienia, otrzymasz nagrody szybciej, ale będziesz również musiał zapłacić rachunek za swoje zakupy wcześniej. Zauważ, że głównym wyjątkiem od tej reguły jest American Express, który ma swoją własną, osobliwą linię czasową przyznawania punktów Membership Rewards.

Innym ważnym wyjątkiem od tej formuły są płatności oczekujące. Niektóre opłaty są wymienione jako oczekujące na Twoim wyciągu przez kilka dni po transakcji, zanim zostaną oficjalnie zaksięgowane. Jeśli zakup nadal widnieje na liście płatności oczekujących o północy w dniu zamknięcia wyciągu, nie pojawi się on na wyciągu za ten miesiąc.

To może być dobra wiadomość, jeśli próbujesz opóźnić zapłatę za zakup, ale może to być również rozczarowanie, jeśli masz nadzieję na otrzymanie nagród za ten zakup tak szybko, jak to możliwe – lub jeśli potrzebujesz tego zakupu, aby zaliczyć go na poczet wymogu minimalnych wydatków.

Zawsze pamiętaj, że nie ma sposobu, aby przewidzieć, które płatności będą widniały na liście płatności oczekujących lub jak długo. Dlatego, aby być bezpiecznym, powinieneś zawsze zakładać, że płatność może zostać wpisana na listę oczekujących nawet do trzech dni. W rzeczywistości, powodem, dla którego wydawcy kart kredytowych ostrzegają, abyś odczekał jeden do dwóch cykli rozliczeniowych, aby otrzymać swoje nagrody, jest uwzględnienie opóźnionych transakcji.

Pamiętaj, że nawet jeśli zapłacisz za swój zakup zaraz po tym, jak zostanie on zaksięgowany na Twoim koncie, nie przyspieszy to zdobywania nagród. Niezależnie od tego, kiedy zapłacisz rachunek, nagrody otrzymasz dopiero po zamknięciu miesięcznego zestawienia.

Powiązane: Kiedy nagrody są księgowane na Twoim koncie?

Upewnienie się, że zarobisz swój bonus powitalny

Hojny bonus powitalny może być bardzo cenny, gdy zarabiasz nagrody za podróże na swojej karcie kredytowej. Większość kart kredytowych, które oferują takie bonusy, ma wymóg minimalnych wydatków, które musisz spełnić w określonym czasie, najczęściej w ciągu trzech miesięcy lub 90 dni.

Powiązane: 10 najłatwiejszych bonusów sign-up kart kredytowych do zarobienia

W przypadku bonusów, które wymagają minimalnego wymogu wydatków (czyli prawie wszystkich bonusów), okres czasu podany w celu jego osiągnięcia nie jest obliczany w oparciu o cykl rozliczeniowy Twojej karty. Dla wielu może być zaskoczeniem, że zegar zaczyna tykać w dniu otwarcia konta, czyli zazwyczaj w tym samym dniu, w którym Twoja aplikacja zostaje zatwierdzona. Jest to zazwyczaj przed otrzymaniem karty lub numeru konta – chyba że otrzymasz numer online zaraz po zatwierdzeniu.

Ale generalnie, nie jest to dzień, w którym Twoja karta kredytowa jest wysyłana pocztą, otrzymywana, aktywowana lub po raz pierwszy użyta. I najprawdopodobniej ten okres, w którym musisz spełnić wymóg minimalnych wydatków, nie będzie pokrywał się z datą zamknięcia wyciągu lub terminem płatności.

Aby mieć absolutną pewność, jak długo musisz spełniać wymóg minimalnych wydatków, zawsze najlepiej jest skontaktować się z wydawcą karty i zapytać, kiedy jest ostatni dzień na spełnienie wymogu minimalnych wydatków. Jeśli to możliwe, wolę to zrobić za pomocą zabezpieczonego centrum wiadomości wydawcy karty. W ten sposób masz udokumentowaną datę.

Najlepszą praktyką jest jednak spełnienie wymogu minimalnych wydatków tak szybko, jak to możliwe, aby zapewnić, że nie ma żadnych problemów z otrzymaniem bonusu powitalnego.

Gdy spełnisz wymóg minimalnych wydatków na karcie w określonym czasie, będziesz musiał poczekać do zamknięcia następnego cyklu wyciągu przed otrzymaniem obiecanego bonusu. Zazwyczaj punkty, mile lub zwrot gotówki pojawiają się w ciągu kilku dni od zamknięcia wyciągu, o ile spełniłeś wymóg minimalnych wydatków w poprzednim cyklu rozliczeniowym i w okresie minimalnych wydatków. I’ve been able to receive a small extension of time to meet the minimum spending requirement on request, so if you somehow fall short it never hurts to ask.

Powiązane: 11 ways to meet credit card bonus minimum spending requirements

Keep in mind though, if the card carries an annual fee – and it’s billed right away – the annual fee amount is usually not counted as part of the minimum spending requirement. Na przykład, jeśli karta wymaga od Ciebie wydania 3000$ w ciągu pierwszych 90 dni, a opłata roczna wynosi 99$, oznacza to, że musisz wydać 3000$ oprócz 99$ wydanych na opłatę roczną. Nie oznacza to, że musisz wydać tylko $2,901 w ciągu 90 dni.

Daty wymagalności opłaty rocznej

Ale może się to różnić w zależności od wydawcy karty, opłata roczna jest zazwyczaj naliczana w rocznicę otwarcia konta, rok po otwarciu konta.

Wtedy pojawi się na twoim następnym wyciągu z rachunku, tak jak każda inna opłata lub kredyt. Większość wystawców daje Ci od 30 do 60 dni na zamknięcie konta i otrzymanie zwrotu opłaty rocznej. W niektórych przypadkach wydawcy kart oferują Ci proporcjonalny zwrot opłaty rocznej, jeśli zamkniesz konto w środku roku członkowskiego.

Powiązane: Przewodnik po opłatach rocznych kart kredytowych

Rok kalendarzowy vs. rok członkowski

Różne karty kredytowe oferują roczne korzyści, takie jak kredyty podróżne, kredyty za status elitarny i premie za wydatki w danej kategorii.

Jednakże, ważne jest, aby wiedzieć, które z nich są oparte na roku kalendarzowym (od 1 stycznia do 31 grudnia), a które na roku członkowskim (data rocznicy konta). Na przykład, karty takie jak Platinum Card® od American Express i Business Platinum Card® od American Express oferują roczne kredyty na opłaty lotnicze, które resetują się co roku 1 stycznia.

Roczna korzyść karty kredytowej, która jest oparta na dacie rocznicy konta obejmuje 5x Ultimate Rewards do $25,000 w połączonych wydatkach na telekomunikację i materiały biurowe z Ink Business Cash Credit Card oraz $250 kredytu na kurort, który pochodzi z Hilton Honors American Express Aspire Card.

Informacje dotyczące Hilton Aspire Card zostały zebrane niezależnie przez The Points Guy. Szczegóły karty na tej stronie nie zostały zweryfikowane lub dostarczone przez wydawcę karty.

Related: Niektóre wspaniałe korzyści z kart kredytowych są oparte na rocznicy członka karty, a nie na roku kalendarzowym

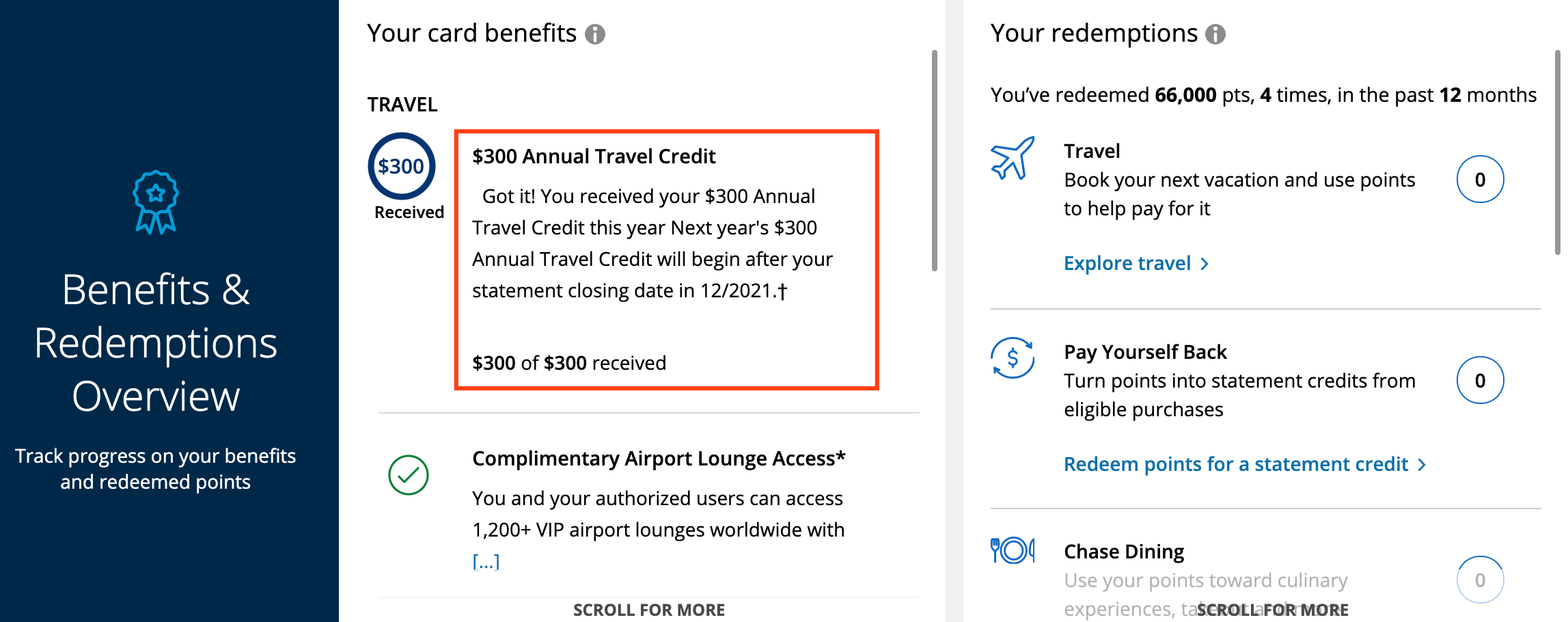

Na kartach takich jak Chase Sapphire Reserve, $300 roczny kredyt na podróże może działać w kalendarzu lub daty rocznicy, w zależności od tego, kiedy po raz pierwszy otworzył konto. Czasami te daty korzyści mogą być łatwo śledzone następnie zalogować się na swoje konto, a dla innych, może trzeba zadzwonić lub rozmawiać z bankiem wydającym, jeśli nie jesteś pewien.

Dolna linia line

Hobby związane z punktami i milami jest pełne wskazówek i sztuczek, jak zmaksymalizować swoje nagrody, ale łatwo jest również popełnić błąd wynikający z niezrozumienia krytycznych dat, które mają wpływ na karty kredytowe.

Od poznania daty zamknięcia wyciągu, abyś mógł dokonać dużego zakupu w odpowiednim czasie, do zrozumienia ram czasowych oferty powitalnej, abyś nie przegapił cennego bonusu, te wskazówki mogą pomóc Ci utrzymać dobry wynik kredytowy podczas zbierania wspaniałych nagród za podróże.

Featured photo by Viktoriya Kuzmenkova/Getty Images.

Oferta powitalna: 80,000 Punktów

WARTOŚĆ BONUSUTPG*: $1,650

CARD HIGHLIGHTS: 2X punkty na wszystkie podróże i posiłki, punkty można przenosić do ponad tuzina partnerów turystycznych

*Wartość bonusu jest wartością szacunkową obliczoną przez TPG, a nie wydawcę karty. Zobacz nasze najnowsze wyceny tutaj.

Więcej informacji

- Zdobądź 80 000 punktów bonusowych po wydaniu 4 000 $ na zakupy w ciągu pierwszych 3 miesięcy od otwarcia konta. To jest 1,000 dolarów, gdy można zrealizować za pośrednictwem Chase Ultimate Rewards®. Dodatkowo możesz zdobyć do $50 w zestawieniu kredytów na zakupy w sklepie spożywczym w ciągu pierwszego roku od otwarcia konta.

- Zdobądź 2X punkty na posiłki, w tym kwalifikujące się usługi dostawy, jedzenie na wynos i jedzenie na mieście oraz podróże. Plus, zarobić 1 punkt za dolara wydanego na wszystkich innych zakupów.

- Zdobądź 25% więcej wartości, gdy można zrealizować na bilety lotnicze, hotele, wypożyczalnie samochodów i rejsy za pośrednictwem Chase Ultimate Rewards ®. Na przykład, 80 000 punktów jest warte 1000 dolarów na podróże.

- Z Pay Yourself Back℠, Twoje punkty są warte 25% więcej w czasie trwania aktualnej oferty, kiedy wymieniasz je na kredyty w zestawieniu z istniejącymi zakupami w wybranych, zmieniających się kategoriach.

- Zyskaj nieograniczone dostawy z opłatą za dostawę w wysokości 0 dolarów i obniżonymi opłatami za usługi dla kwalifikujących się zamówień powyżej 12 dolarów na minimum rok z DashPass, usługą subskrypcji DoorDash. Aktywuj do 12/31/21.

- Zaliczaj na ubezpieczenie od kosztów rezygnacji z podróży/przerwania podróży, ubezpieczenie Auto Rental Collision Damage Waiver, ubezpieczenie od zagubionego bagażu i inne.

- Zyskaj do 60 USD zwrotu za członkostwo Peloton Digital lub All-Access do 12/31/2021 i uzyskaj pełny dostęp do biblioteki treningów za pośrednictwem aplikacji Peloton, w tym cardio, bieganie, siłowe, joga i inne. Weź udział w zajęciach za pomocą telefonu, tabletu lub telewizora. Nie jest wymagany sprzęt fitness.

Zastrzeżenia redakcyjne: Opinie wyrażone tutaj są wyłącznie opiniami autora, a nie opiniami jakiegokolwiek banku, wystawcy karty kredytowej, linii lotniczych lub sieci hoteli i nie zostały zweryfikowane, zatwierdzone lub w inny sposób poparte przez którykolwiek z tych podmiotów.

Zrzeczenie się odpowiedzialności: Odpowiedzi poniżej nie są dostarczone lub zlecone przez bank reklamodawcy. Odpowiedzi nie zostały zweryfikowane, zatwierdzone lub w inny sposób zaaprobowane przez bank reklamujący. Nie jest obowiązkiem banku reklamodawcy zapewnienie, że wszystkie posty i/lub pytania są odpowiedziane.